SOXL 반도체 레버리지 ETF는 반도체 호황기에 폭발적인 수익률을 얻을 수 있어 많은 사람들의 관심을 받고 있는 투자 상품입니다. 아래에서는 SOXL 주가, 구성종목, 장기투자 전망과 리스크를 헤징할 수 있는 대안까지 알아보겠습니다. 하락기에는 상폐가 우려될 정도로 하락폭이 큰 ETF이기도 한데요. 투자해도 될지 알아보겠습니다.

목차

- SOXL이란? – 반도체 3배 레버리지 ETF의 개념

- SOXL 구성 종목 – 무엇으로 채워져 있나?

- SOXL 주가 흐름 분석 (2015~2025년)

- SOXL 전망 – 2025년 반도체 업황과 수익 예측

- SOXL 장기투자 vs 단기매매 – 무엇이 더 유리한가?

- SOXL 투자 시 반드시 알아야 할 리스크

- 지금 SOXL 살까? – 투자 타이밍과 전략 정리

1. SOXL이란? – 레버리지 ETF의 개념 쉽게 이해하기

SOXL(Direxion Daily Semiconductor Bull 3X Shares)은 미국 반도체 업종 지수를 하루 기준 수익률의 3배로 추적하는 레버리지 ETF입니다. 쉽게 말해, 반도체 지수가 하루 1% 상승하면 SOXL은 3% 오르고, 1% 하락하면 3% 떨어지는 구조입니다.

이처럼 수익과 손실이 증폭되는 구조는 "단기 변동에 민감하게 반응하는" 상품이라는 걸 뜻합니다.

- 장점: 상승장에서는 수익률이 매우 큼

- 단점: 하락장에서 손실도 3배 크고, 장기 보유 시 '누적 손실'이 발생할 수 있음

즉, SOXL은 단기 투자자 또는 반도체 시장의 급등을 노리는 공격적인 투자자에게 적합합니다.

2. SOXL 구성 종목 – 무엇으로 구성되어 있을까?

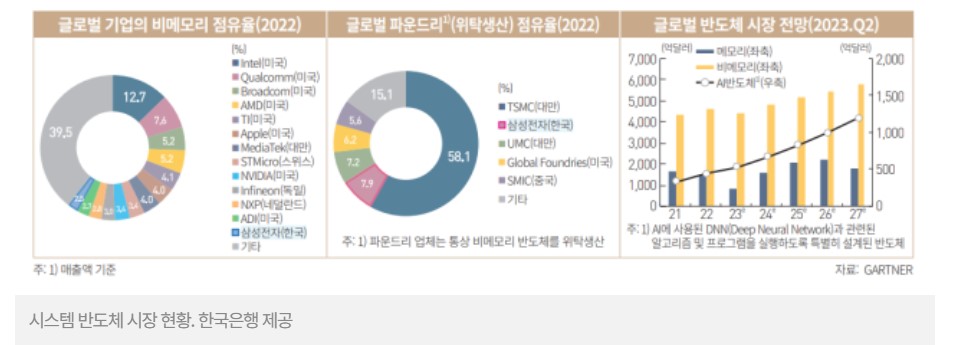

SOXL은 ICE Semiconductor Index를 기반으로 하며, 대표적인 반도체 기업들로 구성됩니다.

상위 10개 종목 비중

| 종목명 | 비중(%) |

| NVIDIA | 약 21% |

| Broadcom | 약 10% |

| Qualcomm | 약 7% |

| AMD | 약 6% |

| Intel | 약 5% |

| Micron Technology | 약 4% |

| Texas Instruments | 약 4% |

| Analog Devices | 약 3% |

| Marvell Technology | 약 3% |

| ON Semiconductor | 약 2% |

참고: SOXL 자체는 "파생상품" 구조이므로 실제 종목을 직접 보유하지 않고, 이 지수의 3배 움직임을 추종합니다.

이처럼 엔비디아, AMD, 퀄컴 등 AI와 데이터센터 성장에 필수적인 기업들을 중심으로 ETF가 구성되어 있습니다.

구성 종목과 비율은 조금씩 조정될 수 있으니 투자 전에는 반드시 현재 기준의 구성을 확인하는 것이 좋습니다.

3. SOXL 주가 흐름 분석 (2015~2025년)

지난 10년간 SOXL의 주가는 반도체 사이클과 기술주 흐름에 따라 크게 요동쳤습니다.

(1) 주요 연도별 흐름 요약

- 2015~2017: AI 기대감으로 $10 → $30까지 상승

- 2018: 미중 무역분쟁으로 조정 ($20선)

- 2020: 팬데믹 쇼크 후 기술주 강세로 $60 돌파

- 2021: 사상 최고가 $74 기록

- 2022~2023: 금리 인상 + 경기 둔화로 $10~ $ 20대 급락

- 2024~2025: 현재 $13~$18대에서 횡보 중

(2) 정리

SOXL은 단기엔 폭등과 폭락을 반복했지만, 반도체 수요가 폭발하는 시기에는 높은 수익률을 기록했습니다. 그러나 장기 보유는 큰 리스크를 동반할 수 있어 주의가 필요합니다.

4. SOXL 전망 – 반도체 사이클과 미래 수요

(1) 반도체 사이클이란?

반도체 시장은 일정 주기로 호황 → 둔화 → 불황 → 회복을 반복합니다.

- 호황기: 수요가 급증 (AI, 스마트폰, 전기차 등)

- 불황기: 재고 과잉, 수요 둔화 → 기업 실적 악화

SOXL은 이런 사이클에 민감하게 반응하므로 호황 초기 타이밍에 진입하면 큰 수익을 기대할 수 있습니다.

(2) 이후 수요 전망

- AI 데이터센터: GPU 수요 증가 (엔비디아 중심)

- 전기차/자율주행: 차량용 반도체 필수화

- 5G 인프라: 통신용 고성능 반도체 필요

즉, 구조적으로 반도체 수요는 우상향 중이며, 경기 회복과 맞물려 SOXL 역시 반등 가능성이 있습니다.

5. SOXL 장기투자 vs 단기매매

(1) 예시 1: 단기 투자 성공 사례

- 2020년 3월 팬데믹 저점 ($8) → 2021년 11월 고점 ($74)

- 수익률 약 825%, 단기 급등기 활용 가능

(2) 예시 2: 장기 보유 실패 사례

- 2021년 고점에 매수 후 2023년까지 보유 → $70 → $15대 추락

- 장기 보유 시 리밸런싱 손실 + 누적 손실 발생

SOXL은 단기 방향성이 뚜렷할 때 집중 투자하고, 횡보장이나 하락장에서는 손실이 커질 수 있음에 유의해야 합니다.

6. SOXL 투자 시 알아야 할 리스크와 대안

(1) 리스크 요약

- 레버리지 구조: 수익과 손실 모두 3배

- 리밸런싱 오차: 장기 보유 시 기대수익률 왜곡 발생

- 하락장에서 손실 극대화

(2) 대안 ETF

| ETF명 | 특징 |

| SOXX | 반도체 대표 종합 ETF (레버리지 없음) |

| SMH | 글로벌 대형 반도체 기업 중심 (보수적) |

| USD | 국내 상장 미국 반도체 ETF (접근성↑) |

레버리지의 리스크를 감수하기 부담스럽거나, 반도체 수요의 우상향 흐름을 보고 장기 투자를 검토하신다면 SOXX 또는 SMH와 같은 일반 ETF가 좋은 대안이 될 수 있습니다.

☞ 반도체 일반 ETF에 대해서는 아래 글에서 자세히 확인할 수 있습니다.

엔비디아 ETF 완전정리: SOXX·SMH·QQQ 주가·수익률·비중 비교 가이드

엔비디아 ETF를 활용하면, 엔비디아에 투자하면서도 과도한 변동성을 피하고 AI 시대에 필수적인 반도체 산업 전반에 분산 투자할 수 있습니다. 특히 SOXX, SMH, QQQ는 엔비디아를 포함한 주요 ETF로

robobe2025.com

7. 지금 SOXL 살까?

SOXL은 폭발적인 수익 가능성과 동시에 큰 손실 위험도 내포한 상품입니다. 특히 반도체 호황기 초입이라면 단기 투자로 적합할 수 있습니다.

다만 초보 투자자라면,

- 너무 장기 보유하지 않기

- 분할매수 + 손절 기준 마련

- 대안 ETF로 리스크 분산

이 세 가지를 꼭 지키는 전략이 필요합니다.

투자 전 꼭 확인해야 하는 정보를 놓치지 말고 확인한 후에 투자 결정 하시기를 바라겠습니다.

'금융 탐구' 카테고리의 다른 글

| 한미반도체 주가 분석과 전망: HBM 장비 강자, 기회와 리스크 사이 (0) | 2025.04.22 |

|---|---|

| SK하이닉스 주가 전망 : AI 반도체 시대에 주목받는 이유? 차트 분석부터 상승·하락 이유까지 한눈에 정리! (0) | 2025.04.20 |

| 엔비디아 ETF 완전정리: SOXX·SMH·QQQ 주가·수익률·비중 비교 가이드 (0) | 2025.04.13 |

| 엔비디아의 적정 PER은 몇 배일까? 성장주 투자자를 위한 밸류에이션 공식 완전 정리 (주가만 보면 손해) (0) | 2025.04.11 |

| 엔비디아 주가 전망: 하락 이유부터 반등 가능성까지 총정리 (0) | 2025.04.09 |